Tout savoir sur le Venture Capital (VC)

Le venture capital, ou capital-risque en français, est une ressource clé de financement des startups. C’est d’ailleurs l...

Vous avez déjà un compte ? Se connecter

Le financement de votre startup est une étape essentielle, mais par où commencer ? Comment préparer un dossier solide pour convaincre vos investisseurs ? Et quelles sont les étapes clés d’une levée de fonds réussie ?

Pas de panique : cet article vous fournit toutes les réponses pour structurer votre projet, présenter une offre attractive et sécuriser le financement nécessaire. Que vous soyez à la recherche de business angels ou de fonds d’investissement, découvrez comment SeedLegals peut vous accompagner dans chaque étape de votre levée de fonds.

👉 Lisez notre guide et donnez à votre startup les moyens de réussir.

Il existe de multiple modes de financement pour votre projet, notamment :

Ces modes de financement ne sont pas exclusifs les uns des autres, au contraire !

Qu’est-ce qu’une levée de fonds ?

Une fois passé les étapes d’idéation et de prototype sur fonds propres ou ceux de vos proches, la levée de fonds est le mode de financement que la plupart des startups adoptent. Elle consiste à faire une augmentation de capital pour créer de nouvelles actions, qui sont souscrites par les nouveaux investisseurs individuels et/ou fonds d’investissement.

Ces phases de préparation sont essentielles au succès de votre levée de fonds car elles vous procurent la maturité et la confiance nécessaires pour aborder sereinement les échanges avec les investisseurs.

Ces trois questions sont liées, et vous retrouverez toutes les réponses dans cet article sur comment valoriser votre startup. La valorisation est intrinsèquement liée au montant de capitaux dont vous avez besoins et à la part de capital que vous être prêt à céder.

Une fois vos pitch deck et business plan finalisés, la question du type d’investisseurs se pose: fonds de capital risque (fonds VC) et/ou business angels. Au-delà du financement, les investisseurs peuvent vous apporter un accès à un réseau de partenaires et de contacts pour créer des synergies avec votre activité et vous accompagner dans l’opérationnel.

Les investisseurs idéaux vous apporter ces deux éléments, et désignés sous le terme de smart money. Évidemment, la combinaison de plusieurs investisseurs apportant chacun une expérience et des réseaux complémentaires constitue une solution idéale pour le développement de votre startup.

Chaque investisseur a des critères précis de maturité des sociétés investies (concept, product/market fit, revenue generation, traction…) et il est important de bien identifier les investisseurs qui correspondent au profil de votre société à l’instant T.

Les premières impressions sont les plus importantes, surtout pour une première levée. Convaincre des fonds de capital risque ou des Business Angels repose sur la conviction du fondateur et la qualité de la présentation du projet.

Le fondateur, le pitch deck et le business plan : c’est à travers ces éléments que les investisseurs se feront une conviction intime sur votre projet et décideront d’investir ou non. Il faut donc minutieusement vous préparer pour présenter de manière concise (environ 5 minutes) les éléments clés du projet et de son positionnement.

L’attitude du fondateur est un facteur clé de succès : conviction, franchise, écoute, ambition, dialogue. Les investisseurs s’apprêtent à accompagner les fondateurs pour de nombreuses années, afin d’aider la société à se développer et conquérir son marché, avec un risque important de perdre leur mise. Il est donc essentiel que le courant passe avec l’équipe, pour que les investisseurs se sentent prêts à l’accompagner dans la durée, dans les hauts et les bas inévitables de chaque aventure entrepreneuriale. Ne jouez pas un rôle, montrez votre personnalité réelle, soyez vous-même. La recherche d’investisseurs est une rencontre humaine avant tout.

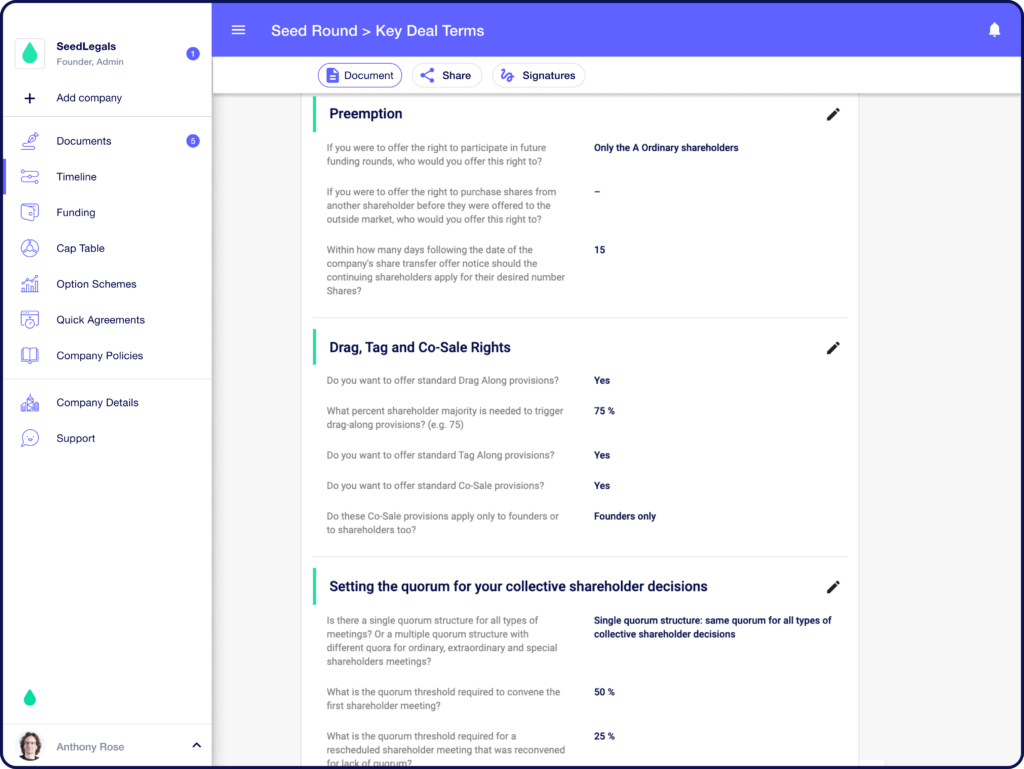

Les négociations s’articulent autour d’une term sheet ou lettre d’intention. Ce document établit les principales conditions d’investissements et définit les règles de la relation future avec vos investisseurs.

Il est fréquent que votre investisseur lead partage la première term sheet. Mais chez SeedLegals nous pensons que l’avantage est à celui qui fait le premier pas. Plus important, le fondateur doit s’approprier ce document et en comprendre tous les concepts, car si la term sheet n’est pas contraignante elle n’en définit pas moins le cadre futur de la relation avec une portée majeure.

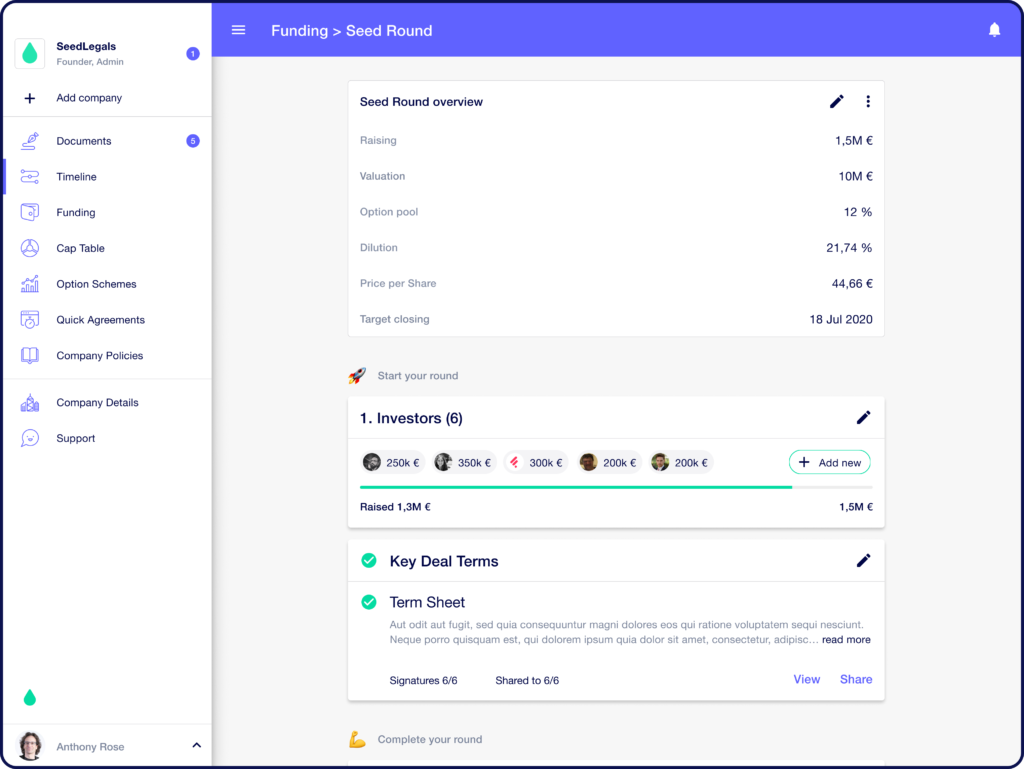

C’est là que l’outil de génération de term sheet sur notre plateforme prend tout son sens. Il permet de générer ou reprendre, de manière intuitive et pédagogique, une lettre d’intention en présentant l’accord sous la forme d’un petit nombre de paramètres clés : les key deal terms. Ce sont ces paramètres qui constituent la substance de l’accord et autour desquels se cristallise la négociation. La plateforme permet aux entrepreneurs et investisseurs de faire des itérations sur le projet d’accord puis de signer la term sheet en ligne : les données issues de milliers de levées de fonds sur SeedLegals démontrent que cela accélère de 4 à 10 fois la conclusion d’un accord, tout en apportant une transparence maximale !

Dès que les conditions principales de l’investissement sont actées par la signature de la term sheet, vous devez rédiger et faire signer une liste exhaustive de documents juridiques qui constituent le closing, ou conclusion juridique de l’accord. Ces documents comprennent notamment un nouveau pacte d’associés et des statuts.

Maîtriser les notions et les étapes d’un workflow d’investissement n’est pas une simple affaire et en tant qu’entrepreneur votre expertise et votre priorité restent le développement de votre entreprise. C’est justement pour cela que SeedLegals va vous guider, sans douleur, pour effectuer une à une chaque étape. SeedLegals, créé par des entrepreneurs pour des entrepreneurs, vous propose un workflow électronique qui donne une visibilité complète et didactique du closing, étape par étape. Grâce à vos réponses à de simples questions et toujours avec le soutien de notre équipe support, la plateforme génère tous les documents dont vous aurez besoin :

L’ensemble de la documentation juridique est ainsi produite automatiquement, exactement paramétrée selon les termes de l’accord avec vos investisseurs, et la cap table est mise à jour et partagée dynamiquement entre tous les actionnaires.

La plateforme vous permet même d’établir un plan de BSPCE pour vos futurs salariés et de leur attribuer des options à l’issue de la levée de fonds.

Nos équipes sont à votre disposition pour vous accompagner dans chacune de ces étapes. Démarrez gratuitement aujourd’hui !

Nos experts en levée de fonds sont à votre disposition pour répondre à toutes vos questions.

Discutez avec nos experts